Gründung einer AG oder GmbH in der Landwirtschaft

Bevor Sie sich die einzelnen Merkblätter ansehen, sollten Sie die Einleitung lesen, in der die verschiedenen Organisationsschemata vorgestellt werden.

Vor der Gründung sollte unbedingt abgeklärt werden, ob eine Erwerbsbewilligung nötig ist (wenn der Betrieb in das Eigentum der juristischen Person übergeht, ausser bei der steuerneutralen Umstrukturierung). Denn ansonsten kann es sein, dass der ganze Aufwand für die Gründung bereits getätigt ist, aber schlussendlich keine Erwerbsbewilligung erteilt wird.

Gründung

Start

Nachdem Sie sich für eine Rechtsform entschieden haben (die wichtigsten Unterschiede zwischen AG und GmbH sind in der Einführung aufgeführt), müssen Sie die folgenden Schritte unternehmen.

- Wahl des Firmennamens (Name der Gesellschaft): Es gibt keine besonderen Anforderungen, ausser dass die Bezeichnung AG/GmbH (je nach Wahl) enthalten sein muss. Sie sollten sich auch beim Handelsregister vergewissern, dass der gewählte Firmenname nicht bereits verwendet wird.

- Bestimmen Sie die Aktionäre (AG) oder Gesellschafter (GmbH): Dies ist der Eigentümer oder die Eigentümerin des Unternehmens. Es muss auch der Anteil jedes Einzelnen bestimmt werden. Beachten Sie die Beschränkungen für den Bezug von Direktzahlungen (siehe Kapitel zu diesem Thema).

- Festlegung der Geschäftsführung (Vorstand/Geschäftsführung ): Ein oder mehrere Vorstandsmitglieder/Geschäftsführer müssen ernannt werden, um die Gesellschaft zu vertreten.

- Bestimmung der Revisionsstelle: Wenn die Voraussetzungen für eine ordentliche Revision (vollständige Prüfung; Buchhaltung und Gesamtunternehmensführung) oder eine eingeschränkte Revision (nur Buchprüfung) erfüllt sind, muss ein zugelassener Revisor gewählt werden. In der Regel arbeiten diese Revisoren für Treuhänder und müssen über eine Zulassung als Revisor verfügen. Diese Zulassung wird Personen erteilt, die bestimmte gesetzliche Anforderungen in Bezug auf Ausbildung und Berufspraxis erfüllen und einen einwandfreien Ruf geniessen. Eine ordentliche Revision kann nur von einem zugelassenen Revisionsexperten (mit Berufspraxis und einem eidgenössischen Diplom als Wirtschaftsprüfer) durchgeführt werden.

- Obligatorische eingeschränkte Revision: Wenn die Bedingungen für eine ordentliche Revision von der Gesellschaft nicht erfüllt werden, dann muss sie sich einer eingeschränkten Revision unterziehen. Wenn die Gesellschaft nicht mehr als 10 Vollzeitstellen im Jahresdurchschnitt hat, kann sie mit der Zustimmung aller Aktionäre/Gesellschafter auf die eingeschränkte Revision verzichten.

- Eine ordentliche Kontrolle ist obligatorisch, wenn:

- das Unternehmen an der Börse notiert ist;

- Das Unternehmen hat in zwei aufeinanderfolgenden Geschäftsjahren zwei der folgenden Werte überschritten: Bilanzsumme: 20 Mio. CHF; Umsatzerlöse: 40 Mio. CHF; Mitarbeiter: 250 Vollzeitstellen im Jahresdurchschnitt;

- ein Aktionär*in/Gesellschafter*in, der/die mehr als 10% des Kapitals hält, dies verlangt;

- die Statuten dies vorsehen.

- Festlegung des Aktienkapitals (AG) oder Stammkapitals (GmbH) und Einzahlung: Das Startkapital beträgt mindestens CHF 20’000 für die GmbH und CHF 100’000 (wovon mindestens CHF 50’000 eingezahlt werden müssen) für die AG. Nachdem ein Einzahlungskonto bei einer Bank eröffnet wurde, zahlt jeder Aktionär/Gesellschafter den festgelegten Betrag auf das Konto ein. Die Einlage kann auch in Form von Sacheinlagen (bewegliche Güter, Vorräte,…) geleistet werden. In diesem Fall muss ein zugelassener Revisor einen Bericht erstellen, um den Wert der betreffenden Güter zu bescheinigen. Ausserdem muss ein Einbringungsvertrag aufgesetzt werden (Einzelheiten siehe unten).

- Erstellen und Unterzeichnen der Gründungsurkunde: Dieser Schritt muss vor einem Notar erfolgen. Weitere Einzelheiten zu den Statuten finden Sie im nächsten Abschnitt.

- Eintragung beim Handelsregister : Die erstellten Statuten müssen beim Handelsregister angemeldet werden. Diese Eintragung wird in der Regel vom Notar vorgenommen.

- Anmeldung bei den Sozialversicherungen: Die AG/GmbH muss alle ihre Arbeitnehmer bei der Ausgleichskasse (AHV, IV, EO) anmelden und Verträge für die Berufliche Vorsorge (BVG) sowie die obligatorische Unfallversicherung (UVG) abschliessen.

- Sich als neuen Betrieb anerkennen lassen und sich für Direktzahlungen bei den kantonalen Behörden anmelden. Es ist wichtig, die entsprechenden Fristen einzuhalten (diese können je nach Kanton variieren). Es sollte bereits davor Kontakt zu den Behörden aufgenommen werden, um abzuklären, dass dieser Schritt nur Formsache sein wird und es nicht daran scheitern wird.

Statuten

Die Statuten der AG/GmbH zwingend folgende Punkte enthalten:

- Name des Unternehmens

- Die Höhe des Aktienkapitals/Stammkapitals

- Gesellschaftszweck (muss landwirtschaftlich sein)

- Die Adresse des eingetragenen Sitzes der Gesellschaft

- Der von jedem Aktionär/Gesellschafter eingebrachte Betrag

- Die Geschäftsführung

- Allfällige Sacheinlagen

Die Ausarbeitung dieser Statuten wird in der Regel einem Notar anvertraut.

Aktionärsvereinbarung

Für AG/GmbH mit mehreren Personen wird eine Aktionärsvereinbarung empfohlen. Sie regelt Punkte, die nicht in den Statuten behandelt werden, wie zum Beispiel: Bedingungen für die Übertragung von Aktien, Festlegung des Verkaufspreises der Aktien, Vorkaufsrechte unter den Aktionären, Entscheidungsregeln…

Im Gegensatz zu den Statuten ist die Aktionärsvereinbarung nicht öffentlich.

Einbringungsvertrag

Der Einbringungsvertrag zwischen dem Einbringenden und der zukünftigen Gesellschaft muss im Falle einer Sacheinlage erstellt werden. Dieser Vertrag muss zumindest in schriftlicher Form erstellt werden. Er muss die Einzelheiten der Einlagen und ihren jeweiligen Wert enthalten. Der Vertrag muss anschliessend von einem zugelassenen Wirtschaftsprüfer geprüft werden.

Die Sacheinlage ist daher komplexer und kostspieliger als eine Bareinlage. Wenn es die Liquidität zulässt, ist es daher besser, bei der Gründung eine Bareinlage zu leisten und später seine Vermögenswerte an die Gesellschaft zu verkaufen.

Umwandlung eines Einzelunternehmens in eine AG/GmbH

Wenn die Geschäftstätigkeit als Einzelunternehmen begonnen wurde, ist es auch möglich, nach der Gründung eine Umwandlung in eine AG/GmbH durchzuführen. In diesem Fall gibt es mehrere Möglichkeiten:

Umwandlung eines Einzelunternehmens in eine AG/GmbH und anschliessende vollständige oder teilweise Übernahme der Vermögenswerte:

Die AG/GmbH muss zunächst gegründet werden. Anschliessend kann der Einzelunternehmer sein Vermögen auf die Gesellschaft übertragen. Als Gegenleistung erhält der Einzelunternehmer Anteile an der neuen Gesellschaft (Aktien bei einer AG oder Stammanteile bei einer GmbH)

Umwandlung einer Einzelfirma in eine AG/GmbH durch eine Vermögensübertragung gemäss dem Fusionsgesetz SR 221.301 ?/FusG)

- Die Bilanz oder ein Teil der Bilanz des Einzelunternehmens wird somit auf die AG/GmbH übertragen. Die Übertragung erfolgt zu Buchwerten ohne steuerliche Auswirkungen (Steuerneutralität).

- Damit diese Transaktion zulässig ist, ist die vorherige Eintragung der Einzelfirma im Handelsregister erforderlich. Die Bilanz der Einzelfirma muss vor weniger als 6 Monaten erstellt worden sein und die Übertragung kann bis zu 6 Monate rückwirkend erfolgen. Dies bedeutet, dass für eine Übertragung zum 1. Januar die Buchhaltung und die Übertragung bis zum 30. Juni abgeschlossen sein müssen. Parallel dazu müssen auch alle Schritte zur Gründung der AG/GmbH durchgeführt werden. Die Einbringung von Vermögenswerten ist einer Sacheinlage nicht gleichgestellt. Dies erfordert einen Einbringungsvertrag, der von einem zugelassenen Revisor bestätigt werden muss.

Beispiel: Ein Landwirt bewirtschaftet sein landwirtschaftliches Gewerbe derzeit als Einzelunternehmen und möchte es zum 1. Januar 2024 in eine GmbH umwandeln. Im Jahr 2023 müsste er daher seine Einzelfirma im Handelsregister eintragen lassen. Die Buchhaltung 2023 muss bis Juni 2024 abgeschlossen sein und die Übertragung in eine GmbH muss ebenfalls bis zu diesem Zeitpunkt abgeschlossen sein.

- Dies ist vor allem dann notwendig und vorteilhaft, wenn die Immobilen Vermögenswerte in die AG/GmbH übertragen werden. Aufgrund des Bundesgesetzes (FusG) über die Fusion wird keine Handänderungssteuer erhoben. Wenn nur bewegliche Güter in die AG/GmbH eingebracht werden, ist ein Einbringungsvertrag oder eine spätere Übertragung der Güter ausreichend.

- In jedem Fall müssen die folgenden Anforderungen kumulativ erfüllt sein, damit eine Übertragung ohne steuerliche Auswirkungen stattfinden kann:

- die Steuerpflicht in der Schweiz bleibt bestehen;

- die letzten für die Einkommenssteuer relevanten Werte werden übernommen;

- das übertragene Geschäftsvermögen stellt einen Betrieb oder einen klar abgrenzbaren Teilbetrieb dar;

- die Beteiligungsrechte oder Mitgliedschaftsrechte der übernehmenden AG/GmbH werden innerhalb von 5 Jahren nach der Umwandlung nicht veräussert. Bei der Veräusserung über dem Buchwert sind ansonsten Gewinnsteuern fällig.

- Es ist auch zu erwähnen, dass die Schulden (Hypothek, kantonale Kredite,…) von der AG/GmbH übernommen werden müssen. Es ist daher notwendig, sich mit den Kreditgebern und Pachtlandverpächtern in Verbindung zu setzen, um deren Zustimmung zu erhalten und möglicherweise die Bedingungen (Zinssatz, Rückzahlung,…) neu zu definieren.

- Für weitere Details und Erläuterungen siehe Punkt 3.2 des Rundschreibens Nr. 5a der Eidgenössischen Steuerverwaltung ESTV über Umstrukturierungen.

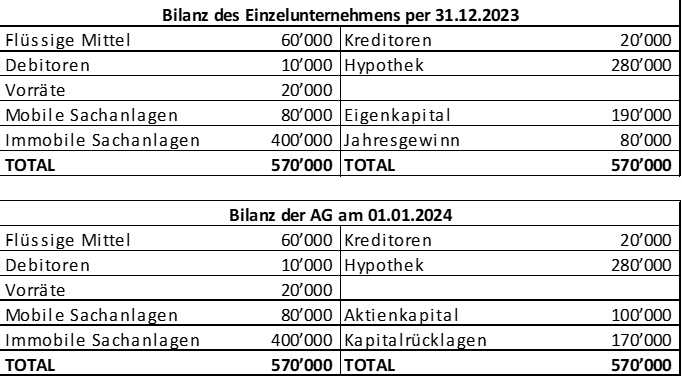

Beispiel für eine Bilanz nach der Umwandlung :

Steuerliche Folgen der Gründung einer AG/GmbH

AG/GmbH Eigentümerin des Landwirtschaftlichen Gewerbes

Sofern die oben im Kapitel über Umwandlung genannten Kriterien erfüllt sind, erfolgt die Übertragung ohne steuerliche Auswirkungen. Es ist wichtig zu beachten, dass die AG/GmbH Eigentümerin des gesamten landwirtschaftlichen Gewerbes wird und dass eine Rückabwicklung (z.B. der Wunsch, das Eigentum am Gewerbe wiederzuerlangen) nicht ohne weglassen von steuerlichen Auswirkungen möglich ist.

AG/GmbH, die das Landwirtschaftliche Gewerbe bewirtschaftet (Pacht)

- Wahl der Überführung in das Privatvermögen oder Beibehaltung im Gesellschaftsvermögen:

- Übertragung in das Privatvermögen: Die Besteuerung wird mit der Aufgabe der selbständigen Tätigkeit gleichgesetzt. Dies führt zu einer Besteuerung der kumulierten Abschreibungen und eventueller Wertsteigerungen auf Grundstücken und Gebäuden in Bauzonen. Wenn die Bedingungen erfüllt sind, wird die Besteuerung als Liquidationsgewinn (privilegierte Besteuerung) durchgeführt. In diesem Fall sind keine weiteren buchhalterischen Abschreibungen auf die Grundstücke und Gebäude möglich.

- Beibehaltung im Betriebsvermögen: Bei der Gründung gibt es keine steuerlichen Auswirkungen. Der Landwirt führt weiterhin eine Buchhaltung für seine Immobilen Sachanlagen und kann Abschreibungen vornehmen.. Es gilt zu beachten, dass die Besteuerung bei der Einstellung der Tätigkeit oder bei der Übergabe erfolgt. Diese Besteuerung wird dann wie bei der oben beschriebenen Übertragung in das Privatvermögen behandelt.

AG/GmbH für Nebentätigkeiten

Werden die Vermögenswerte zu Buchwerten in die AG/GmbH eingebracht, hat dies keine steuerlichen Auswirkungen. Bei einer Übertragung zu einem höheren Wert wird die Differenz beim Übertragenden als Einkommen besteuert.

Steuerliche Qualifikation der Aktien/Stammanteile

Die Aktien/Stammanteile können entweder als Privatvermögen oder als Geschäftsvermögen des Aktionärs/Gesellschafters deklariert werden. Wenn dieser keine selbstständige Tätigkeit ausübt, gelten die Aktien/Stammanteile grundsätzlich automatisch als Privatvermögen. Es ist jedoch möglich, sie in der Steuererklärung als Geschäftsvermögen zu deklarieren.

Bei Fortführung einer selbständigen Tätigkeit gelten die Aktien/Stammanteile als Geschäftsvermögen, sobald eine Verbindung (auch eine sehr geringe) zwischen der AG/GmbH und der selbständigen Tätigkeit besteht (z. B. bei einer AG/GmbH für Arbeiten für Dritte).

Die Qualifikation der Aktien/Stammanteile ist entscheidend, da sie die Besteuerung beim Verkauf der Gesellschaft stark beeinflusst. Zusammenfassend lässt sich sagen, dass der Gewinn aus dem Verkauf von privaten Aktien/Gesellschaftsanteilen steuerfrei ist, während er im Falle von Geschäftsvermögen als Einkommensgewinn besteuert wird.

Titelbild: Léonore Jaccard, AGRIDEA

Grafik: AGRIDEA

Übersetzung: Orlando Scholz, AGRIDEA

Die in diesem Dokument enthaltenen Informationen erfolgen ohne Gewähr. Massgebend ist ausschliesslich die geltende Gesetzgebung.